文|宽带资本合伙人 刘唯

技术创新、成本压力、新生代更替是驱动中国产业互联网发展的3个主要因素。一家好公司乃至伟大的公司,最后肯定是靠产品和服务取胜,但你是不是能走到那一步,销售能力非常关键。To B“又细又散”的特点使每个sector隔行如隔山。创业者、投资者需要具备更强的行业理解能力。基于开源技术的应用打造的企业服务成功难度较大。从创业及投资角度,IaaS平台的时间点已过,围绕大型公有云生态的技术服务商将是新的创业机会。产品力是SaaS的核心竞争力。行业SaaS,在解决生产、获客等痛点上有较强的需求。面向大客户时,需要解决统一产品平台与企业个性化的需求。

产业互联网:差距巨大、机会巨大、挑战巨大

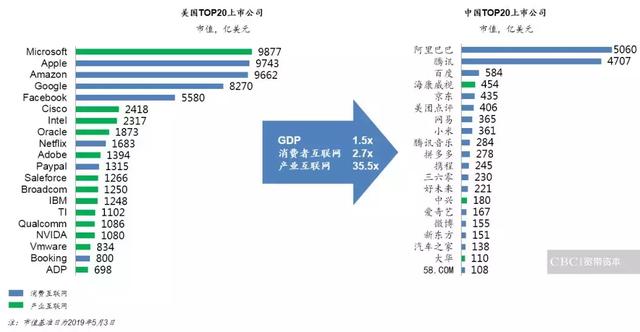

中美TOP20上市科技公司市值对比

这张图来自我们研究团队的整理,过去几年也一直在动态跟踪,比较的是中美前20位的上市科技公司:美国相对比较稳定,三四年前我们做这张图的时候,美国前20位公司里大概有13家To B公司,7家To C公司,To C和To B市值的比重大概是1:1。图中标注了详细的Market Cap。

上图中国的公司包括了在美国、香港与大陆A股上市的公司,第一次统计的时候,前20家公司里有16家To C,4家To B,现在还少了一家To B。当时美国和中国GDP的比重是1.7:1,美国消费互联网和中国消费互联网公司的比重大概是2.5:1。

现在因为中国GDP涨得快一点,数据有些变动,GDP比重变成了1.5:1,消费互联网比重变成了2.7:1,这其实还是在一个量级。但是产业互联网的美中市值对比,我们第一次统计的时候是23:1,现在变成了35:1。

从上图可见,虽然大家一直说中国现在是To B的黄金时代,但从上市公司来看,跟美国的差距其实是在拉大。需要注意的是,图中没有列入中国最大的科技公司华为,一方面华为没有上市,另外一方面很难说华为是To B还是To C的公司。

我认为这里体现了几个“巨大”:第一,差距巨大;第二,机会巨大;第三,挑战巨大。

近几年中美To B之间差距是不降反升,在如此大的市场差距和机会中,蕴含了很多值得仔细分析的地方——我们是不是能够实现这种To B公司多过To C公司的结构,并且形成类似的体量?我认为这不是三年、五年的事,可能是十年,甚至更长期的事。

我们相信,对中国的To B来说,现在是一个机会巨大的好时间,未来有望产生好的公司。

驱动中国产业互联网蓬勃发展的3个因素

- 技术创新

第一个因素是技术创新。从08年、09年开始的云计算浪潮,到移动化,再到最近的智能化以及大数据应用,已经形成了几波技术的叠加效应。在传统To B的技术创新里,尤其在软件SaaS这些方向,美国有比较明显的领先优势。

随着技术叠加效应的显现,在一些新的方向上,由于数据的应用、数据丰富程度,以及使用环境的差异性,中国的发展和演进速度已经不低于美国,甚至在某些方面超过了美国,比如移动化在商业领域的应用。

另外,开源开放对To B来说具有两面性。好的地方在于,开源开放让中国企业和美国企业能够站在同一起跑线上,对整个技术创新有很大促进作用。无论是云计算基本技术架构,还是人工智能方面的技术架构,你能够触及市场上最领先的技术和水平。但开源开放也让企业服务公司很难形成技术的独占性的优势。

- 成本压力

第二个因素是成本压力。过去十年,甚至更长时间内,中国的人工成本增长非常快,复合成长率都在10%以上。有一段时间中国的经济成长比较快,那时候大家的感受相对较弱,但过去三四年,随着市场竞争环境变化,经济成长速度放下来,大家终于发现成本压力变得巨大。

比如科技创新领域的人工成本压力,一般科技企业70%以上的成本都花在人上,现在北上广随便招几百人,一年的话就会产生大几千万、上亿甚至更高的成本。

其次,随着营销和服务方式的变更,市场营销成本、获客成本变得非常高。所以需要好的工具和手段来解决问题:怎么提高市场营销效率,怎么提高服务效率,人员成本上如何做更精细化的管理……成本的压力会倒逼整个企业采取更好的管理手段。

- 新生代更替

第三个因素,新生代更替。我指的是企业创业人员和管理人员的更替,我们在很多具体的项目里都很明显地感觉到了这一点。对一些行业SaaS应用来说,如果是老一代的50后、60后在管理公司,他们的产品接受能力就会比较低。

如果是新一代在管理公司,他们对新产品新技术,包括一些SaaS应用的接受程度就会高非常多。简而言之,70后80后作为企业管理层主力的时候,他们会让企业更多地接受新的产品和技术。

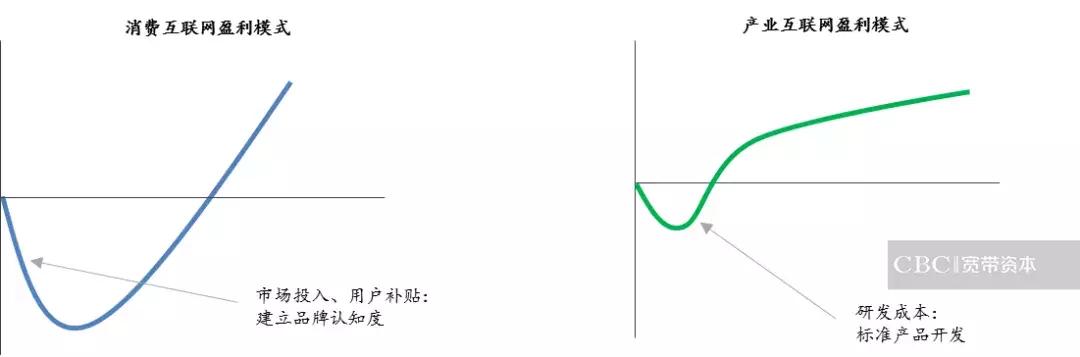

产业互联网vs消费互联网:盈利模式对比

- 消费互联网

消费互联网公司直接面对个人消费者,重度依赖市场活动和品牌建设,低进入门槛容易导致激烈竞争。

同质的商业模式下,众多竞争者中最终仅有少数胜出,项目投资失败概率较大。

一旦胜出,获得较大的市场份额,消费互联网公司的收入和利润可能实现爆发式增长。

- 产业互联网

产业互联网的客户是更加理性的公司或机构,它们从多个维度评价产品、服务,选择最优的供应商。

产品、技术、销售等门槛较高,竞争激烈程度低于消费互联网。

公司在较早阶段就可能获得合同、收入。

盈利后,大部分产业互联网公司增速相当于平缓,不会爆发式增速。

消费互联网,前期在用户获客、营销投入巨大,当它形成较大市场规模,甚至形成垄断的时候,就能迅速盈利。这里面也有区别,2000年到2010年,很多互联网公司的产品和服务交付成本很低的时候,盈利会实现爆发性的增长。但最近有些公司会碰到很大的压力,即便他们已经烧了很多钱形成规模效应。

这里存在的问题是什么?原因在于,现在互联网变重了,很多都是重交付重服务,比如教育服务领域,交付和服务的成本特别高。假设这项服务最后只有10%、20%的毛利,其实无法靠垄断有效地降低成本。

产业互联网,前期投入比较小,主要投入在人。前面几年在产品技术上投入,后期主要在营销方面投入,但也不会去做大规模获客,主要是营销团队建设,包括品牌建设投入。产业互联网比较早就能形成自己的收入,甚至形成利润,但它是一种有机成长。

前面提到,消费互联网形成规模后有网络或者集聚效应,但我们认为产业互联网不真正具有网络效应。产业互联网的投资周期比较长,所以我们都做长期基金募集,三到五年的基金不适合做产业互联网投资。像人民币基金,我们一般会做8到10年,否则周期根本不够。

产业互联网vs消费互联网:投资差异分析

消费互联网和产业互联网投资差异

- 客户购买决策

首先,企业做购买决策是非常理性的行为,多数企业,无论是大是小,都会有自己的决策流程。中国相当大规模的IT采购预算是在政府以及类政府的行业大客户手上,他们有非常模式化的招标采购流程,这点需要大家去适应。

- 成功关键因素

产业互联网主要靠产品和服务能力,销售能力也很重要,甚至在阶段性时候,销售能力的重要程度高过产品服务能力。一家好公司乃至伟大的公司,最后肯定是靠产品和服务取胜,但你是不是能走到那一步,其实还是靠销售能力。

我们希望看到产品技术能力和销售能力均衡的团队。我投过非常好的技术团队,但他们没办法把东西卖出去,最后公司终于经营不下去。在我投的项目里,这个团队的技术实力能排前几名,但它没坚持下来。

- 创业者

我们更希望看到有经验的To B创业者。理解行业,理解产业,在技术或者做的产业方向有积累的创业者更容易成功。

- 市场格局&对投资机构的要求

对投资机构来说,做To B投资挑战挺大的,投SaaS相对来说好一些。To B投资的链条非常广。To B里还有一个逻辑,叫“又细又散”:一个大的赛道有很多细分方向,每个sector隔行如隔山。典型的就如安全,像做主机安全和做数据安全,完全是两个生意。所以这对创业者、投资者怎么去理解这件事提出了更高要求,毕竟没有人有通用能力完全理解事情的全貌。

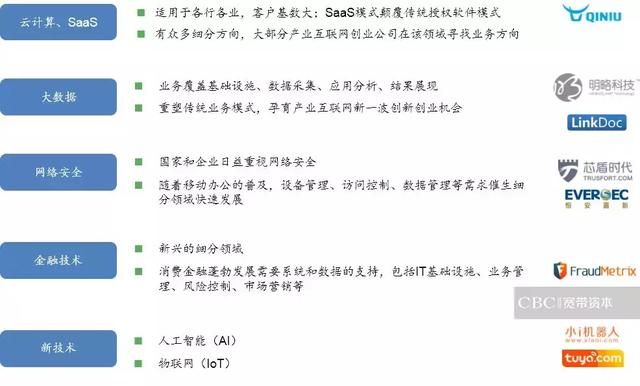

产业互联网投资逻辑:技术和数据驱动

我们主要的投资逻辑是“技术和数据驱动”,从云计算、大数据、安全、金融科技贯穿到AI和物联网技术。最近也看工业领域一些智能化和信息化技术。我们认为,无论是软件还是新技术应用,数据是驱动核心因素。

数据贯穿产业互联网所有应用领域-CBC部分项目展示

从软件或者从SaaS来看,简简单单一个流程化的东西或者一个工具类的东西价值越来越低,核心在于里面数据价值的发掘。数据价值的发掘有不同的场景,甚至有不同的使用方式,是把数据价值发掘应用在客户身上,还是把数据拿出来使用?这里面是有边界的,大家也试图在找各种方式或者边界。

我们关注投资的领域包括大数据,这里面分技术赋能、服务或者运营模式,比如明略、麒麟是做技术赋能的,我们投的零氪、同盾是提供数据服务的。

数据服务我认为是一个好的商业模式,但是在隐私安全或者数据保护的情况下,怎么去有效把握使用边界,是需要投资者和创业者深入思考的问题;包括安全,IT结构以及业务结构的变化对安全产生了巨大影响,传统的边界防护没有办法持续去适应新的结构。

安全也是我们重点关注与投资的方向;还包括金融科技,我们主要关注技术和运营方面,在金融服务这块我们参与比较少。

CBC投资的代表性产业互联网项目

我们投资的时候会对方向进行整体梳理:比如看云计算,会从最底层SDN(Software Defined Network)开始,到上层的IaaS,再到运维管理或者PaaS这个层级。从IaaS到SaaS,我们都会关注与投入。首先我们会关注大数据技术公司,因为技术公司都是做赋能的公司,同时也会关注大数据运营公司,包括金融科技、安全,新的技术AI和IoT领域。这里面不变的是,我们始终关注如何把数据价值发掘出来。

观察与思考一:Cloud领域的底层技术和赋能

【观察】

1. 在硬件层面,硬件成为commodity (商品)。通用的计算单元、存储单元替代以前的专有设备,导致硬件厂商变得像组装厂,面临非常大的挑战。整个IT领域,谷歌是做得比较极致的案例,他们的服务器是定制的,台湾广达等的公司只负责组装,拿很低的毛利,硬件厂商利润率非常低,更上游的核心器件和芯片层面掌握着相当大的话语权。另外,互联网巨头也开始涉足硬件。

2. 在软件层面,SDX——Software Defined Everything(软件定义万物)成为主流趋势,极大提高了硬件的管理能力。SDN可能是其中发展最快的技术。SDN有望在5G上实现长足发展,逐渐把传统通信厂商的专有的硬件市场拿走。有新的能力以后,好的厂商像华为可能会进一步占有这个市场,但是形态不同以往,而且这个过程会淘汰非常多公司,甚至是大公司。

3. 在云平台层面,Openstack被广泛应用,但进入门槛低,竞争者众多,成为一片红海。阿里现在建了自己的一套体系或者说平台,市场上的大多数都是基于开源在生态领域做演进。

【思考】

1. 硬件变成commodity后,价值越来越小。这在IT领域会发生,在通讯领域会发生,我相信以后在很多科技领域都会发生,仅仅做硬件产品价值不大。

2. SDX独立形成商业模式比较困难。单独一个软件层很难形成系统化能力去服务于整个商业环境,所以很大一部分都会成为并购标的,在美国就是如此,思科刚开始的时候就买了很多SDN公司。

3. 基于开源技术的应用打造成功的企业服务公司难度非常大。这在OpenStack和Hadoop上已经能明显感觉到,IT能力强的公司都是自己做。开源的东西大家都能接触到,没有能力去做技术和服务的小公司,会去采购,但是付费能力也不是特别强。而且,开源的东西特别容易碰到恶性价格竞争。

大概是前两年,OpenStack大行其道做云平台搭建的时候,当时看过几个case,一块钱中标,很夸张。

观察与思考二:IaaS

【观察】

1. 在IaaS领域里面,巨头全面介入,市场格局已经形成。阿里发力最早、受益最大,在这个方向有持续的投入:第一,策略上非常对;第二,超强执行力让它在市场上获得巨大优势(已经不叫先发优势)。根据阿里云这两天公布的财报,它的云计算收入做得非常大,差距已经拉开,巨头已经形成。阿里、腾讯、AWS Azure做完以后,其他人的机会其实不大。

从投资角度来说,我们大概从2012年、2013年开始接触几家公司,有几家独立公司还不错,但现在跟巨头一比,差距反而越拉越大。我们关注到一个现象,巨头成长得比小公司还快。

2. 从资源驱动,逐渐向技术驱动转变。

3. 公有云与大型私有云(行业云/政务云)同时快速发展,并逐步并行涉入对公领域。华为在这方面做得非常好,华为从私有云,类似智慧城市、政务切入,当这些形成很大基础以后,对公有云业务形成倒逼。

4. 大型企业开始尝试接受公有云。

【思考】

1. 从创业及投资角度,IaaS平台的时间点已过。11年、12年到14年左右有一个时间窗口可以做,这个时间范围其实挺小的,而且要做出差异化比较难。

2. 围绕大型公有云生态的技术服务商(SI及ISV)将是新的创业机会。公司到底能长多大其实是存疑的,毕竟你在别人的生态上做。

3. IaaS层基础上多云管理的机会。最近我们看了多云管理,就是在云上提供服务和管理,无论做MSP(Management Service Provider,管理服务提供商)或者是多云调度管理,当云的底层发展开始发展得比较成熟时,机会就开始出现。

观察与思考三:SaaS

【观察】

1. 我们一直有关注和投资SaaS,坦白说压力比较大。根据我们自己的观察,国内SaaS公司尤其是管理效率类型的,普遍遇到了挑战:收入规模不大,而且增长较慢。在To B领域里面比较有趣的现象是,小公司增长未必快。

2. 面向中小企业,低客单,高获客成本,高流失率。流失率可能达50%,基本上2年客户就跑完了,只能持续靠拉大力新客户去补充。

3. 面向大型企业,个性化需求接受度不高,客单偏低,获客周期长。做大企业,几十万就算很大的客单,对于公司来说,成单周期很长又要提供服务,其实压力非常大,是非常辛苦一件事。

4. 免费SaaS大行其道,目标希望以SaaS切入教育、金融、交易、服务等场景实现商业模式。

【思考】

1. SaaS到底是不是下一代软件服务的方向?我自己是相信这件事的。

软件产品化或者软件云化这两个主题是必经之路。原来的软件交付模式已经很难再持续下去了,我见过很多公司的CIO,以前是找外包来做,经常三、五年后外包团队都不在了,产品只好重新来做:一种方式是找另一个外包团队重新再干一笔,另一种是找到真正好的产品或者产品化的东西去满足它,产品化公司会相对长时间地去经营。

云化,在Infrastructure这个层面大家毋庸置疑,现在云的发展速度这么快,云上叠加的肯定不是定制外包的逻辑或者模式。我相信SaaS会是下一个方向,但是当前的挑战也非常大。

2. SaaS的核心竞争力,是产品力。

我们也投了不少公司,包括SaaS公司,现在看来,多数情况下确实产品没办法满足用户需求。其次,对于软件行业来说,工具类和流程类东西的相对价值降低,核心血液是数据,数据的商业化与智能化,数据价值挖掘是另外一个要点。根据我们的观察,中国不是没有发展快的SaaS,有,但多在行业SaaS领域,美国更大的还是通用SaaS。

3. 电商SaaS虽然已经做了很多年,但最近有一波新公司增长也很快。

我把电商SaaS理解成业务系统,大家需要靠这个去做生产。如果有新的高效生产工具和生产能力,这就是有价值的。跟传统软件比,SaaS首先实现了在线化过程,整个上下游关联而且互通。其次,SaaS可以充分运用云端的集合能力,包括计算能力,在一些方向上我们已经看到了成长非常快速的公司。

4. 最后一点,我到现在也一直在寻找答案。

在中国,如果卖产品,卖license,甚至卖subscription,其实真正有大的IT预算的,还是传统企业,甚至行业客户包括政府、类政府的机构。你作为产品方怎么满足他们的个性化需求,是需要解决的问题。阿里倡导的业务中台、数据中台逻辑可能是应对方式之一,但和SaaS可能走的是不同路径。

- 大模型与生成式人工智能将带来三大变革 – 2023年7月10日

- 《全球数字经济白皮书》发布 – 2023年7月5日

- 国际数据空间协会(IDSA)中国能力中心正式成立 – 2023年7月5日